社区 发现 Amazon 硬核|深度剖析日本JCT ! 逆算、AC...

硬核|深度剖析日本JCT ! 逆算、ACP和JCT有何关系?注册了JCT就要补税?

今天,艾思将从JCT注册纳税义务和清关环节入手,为卖家朋友一一剖析和解答大家关注和咨询最多的问题,轻松应对日本消费税和发票合规。

Q1 如何判断我是否有JCT注册和纳税义务?

在交流中发现,部分卖家对日本税务的了解存在误区,认为中国公司不在日本,没有注册税号和纳税义务。

其实,无论是当地企业还是海外公司,一旦超过日本免税企业的销售阈值,在日本需要强制对消费税进行注册和申报,该销售阈值同样适用于在日本有销售的海外企业。具体规定如下:

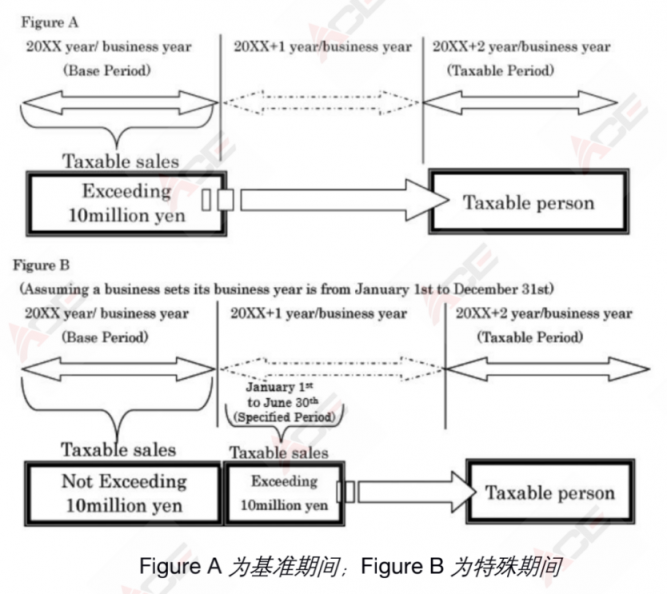

基准期间销售超额:以企业财年为区间,前年销售额超过1000万日元,需要承担消费税纳税义务。

特殊期间销售额超额:企业前年销售额未超1000万日元,但上一个财年前6个月销售额超1000万日元,需要承担消费税纳税义务。

企业注册资本超过1000万日元,需要承担消费税纳税义务。

基准期和特殊期如何界定的呢?看下图税局原文所示:

除以上三种强制注册情况外,任何企业无论销售额多少,都可以选择自愿注册。

Q2 我该如何检查我的应税销售额?

卖家可登录亚马逊的卖家后台,查看“销售控制面板”,选择“配送渠道”-亚马逊,能够非常快速、清晰地了解店铺过往的销售额。

请注意,日本站商品售价是含税的,准确的应税销售额=含税销售额/1.1,日本消费税税率是10%。

Q3 我该如何理解基准期/应税期?

- 基准期:判断成为纳税企业的“衡量期”,衡量卖家是否成为纳税企业,要看“应税期”前两个企业财年的销售情况,中国公司的企业财年通常为:1月1日-12月31日,即自然年。

- 应税期:可以理解为“纳税期”,是指成为纳税企业,征税的期间。

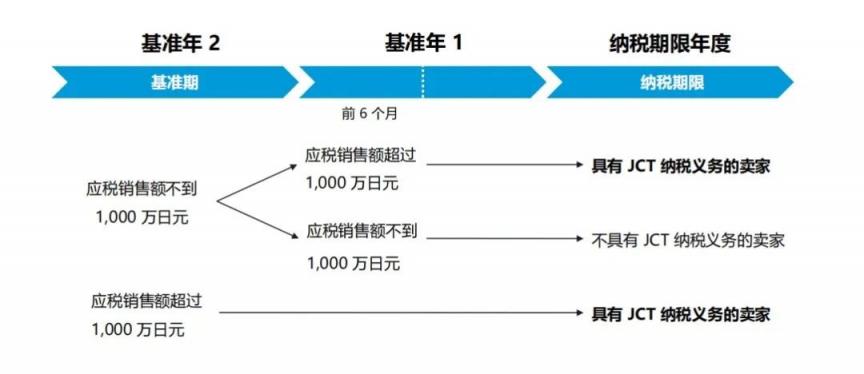

日本消费税的“基准期”和“纳税期”是两个概念,并不是销售额超了1000W日元的当年就要马上交税哦,请看以下这个例子:

(图片来源:亚马逊公众号,基准期1相当于【特殊期间】)

2022年卖家通过核算发现2021年销售额超过日本消费税注册阈值,那么2021年就是基准期,卖家需要在2022年进行日本消费税注册,2023年即为该卖家的应税期。

2024年初,卖家需要对2023年的销售进行核算,并于2024年2月底之前进行申报和税金缴纳。

Q4 我是否需要补税?

从合规的角度,如果您此前已经达到日本消费税注册阈值,那么您需要进行消费税注册。

针对没有按时注册的卖家,虽然在提交消费税注册表时,日本税局没有强制要求卖家进行补税,注册日期和基准期销售额也是由卖家自主申报。但随着税务合规的深化,难免日后日本税局不会进行税务稽查,这一点在欧洲站点我们已经有了一些经验和教训。

而全球化税务合规也是大势所趋,所以也请各位卖家在注册时,如实申报基准期销售额,按照日本税务法规进行合规纳税。

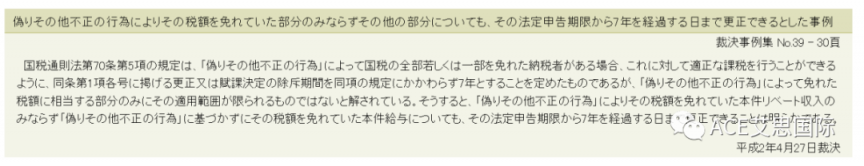

Q5 我需要被追溯几年历史税务?

日本税务调查追溯的基本周期是追查3年财务账簿,如果在调查过程中税局发现有漏报错报现象,税局会追加为5年,如果发现企业有恶意逃税问题,则会追加至7年。

(CR: Japan tax tribunal)

Q6 我已经在日本海关被逆运算并且缴纳了进口消费税,如果我注册了JCT,我还需要再次缴纳消费税吗?

日本消费税的核算和海关逆运算是分别进行的,即便在海关进行了逆运算,在日本消费税依然需要申报核算。

但如果您使用了本公司法人番号进行清关,那么逆运算所缴纳的进口消费税可以作为抵扣项,在申报消费税时进行抵扣。您最终所需要支付的税金是销售产生的消费税和进项消费税的差额。

但并不是所有缴纳的进口消费税都能抵扣。这里我们谈谈日本清关两种模式:

1、登记进口商(Importer of Record,简称IOR)

✓当您从日本境外发送货物到日本时,您需要日本当地的登记进口商,来帮您发送货件。登记进口商负责确保您进口到日本的货物遵守当地法律和条例,并且支付进口时产生的税费。

中国卖家没有IOR资格,通常使用物流公司提供的登记进口商清关,以一般贸易整柜的方式进口货物到日本,这是我们行业常说的“双清”“包逆算”。物流商无法提供属于卖家自己的税金单,但实际上税金还会向卖家收取,卖家注册了JCT后也无法抵扣进口消费税。

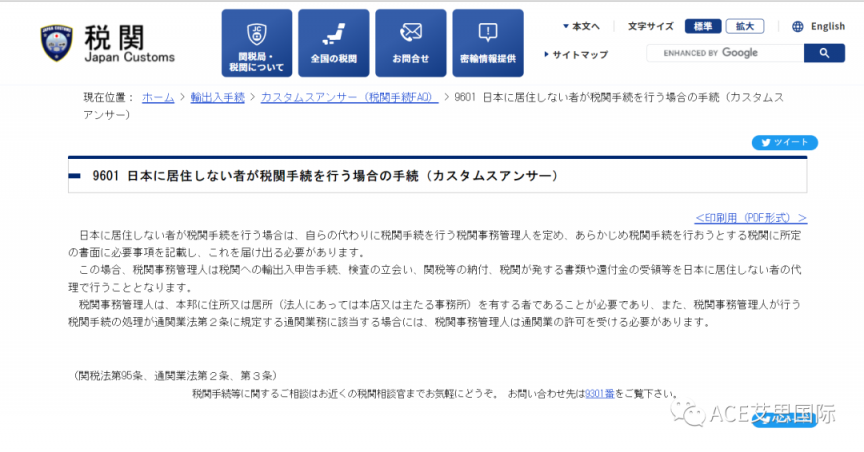

2、海关手续代理人(Attorney for the Customs Procedures,简称ACP)

✓许多在日本销售的中国卖家都属于非居住进口商,在日本没有可作为登记进口商(IOR)的日本实体,那么需要第三方服务商作为您的海关手续代理人。ACP可以是实体或个人,并不完全承担进口商的责任,它仅负责税费,代表您支付日本的进口税费,卖家必须确保自己的货物遵守当地的法律和条例。

(图片来源:日本海关官网)

以自己公司主体名义并委任ACP代理缴税,是作为非日本企业的合规进口清关方式。物流公司提供属于卖家抬头的税金单(也叫输入许可通知书),缴纳的进口消费税可以在申报JCT时抵扣。

Q7 我该如何申请JCT抵扣?那些项目可以抵扣?

如果您的抵扣项目合法合规,那么税务代理为申报JCT时可以同步进行销项申报和进项抵扣。

根据市场情况的反馈,从2020年4月起,对于跨境电商平台销售的商品,日本开始采取“逆算”计算方式征收关税和消费税。

对于中国卖家而言,以自己企业名义清关被逆算征收的进口消费税、日本当地采购的合规票据、Amazon费用进项票据等可以抵扣,其实注册JCT后实际税负并不会增加太大。

通常采购的抵扣项目只限在日本本国的采购,我们来重点介绍抵扣项目。

参考国税官网:

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6451.htm

- 商品などの棚卸資産の購入(商品等的存货资产购入)

- 原材料等の購入(原料等购入)

- 機械や建物等のほか、車両や器具備品等の事業用資産の購入または賃借(机械和建筑物等,还有车辆和器具备品等事业用资产的购入或租借)

- 広告宣伝費、厚生費、接待交際費、通信費、水道光熱費などの支払(广告宣传费、福利费用、接待交际费、通信费、水电费等支出)

- 事務用品、消耗品、新聞図書などの購入(办公用品、消耗品、报纸图书等购入)

- 修繕費(修缮装修费)

- 外注費(外包费)

Q8 我该如何申请JCT退税?

离岸公司申请JCT退税必须由日本当地税理士进行协助代理办理。

中国卖家目前不用担心退税问题,如果有合规进项发票,我们为您在申报销售消费税时进行直接抵扣。

Q9 我的货代拒绝使用我的法人番号进行进口消费税缴纳,因此我们无法保留合规的税金单用于抵扣,我该怎么办?

首先进口消费税能抵扣的基本条件是,该进口企业有法人番号,且该公司以本公司名义进行清关,如果借用其他公司名义清关,进口消费税确实不能抵扣。

如果清关公司拒绝用您公司的法人番号进行清关,那么将无法用于进项抵扣。但如果您的企业是属于中小经营者(指基准期间内的应税销售额为 5,000 万日元以下的经营者),您可以选择申请简易征税制度,那么您在申报进项时可以按照抵扣系数进行抵扣(电商抵扣系数为80%)。

日本消费税2种申报方式:

1、简易申报:需要申请,不严格按照进项票据的票面价值进行抵扣,而是可以采取根据本企业业务相关规定的固定抵扣系数进行抵扣;简易申报需要在应税期到来前进行申请。

2、标准申报:不需申请,税局默认给卖家选择标准申报方式,按实际应税销售征税,但可以低扣进项。

简易征税制度简介( 知识点 )

简易税制是考虑到中小型经营者的纳税负担,通过经营者自主申请,可以根据不同企业业务类型对应相应的固定系数,来计算进项抵扣,从而直接得出消费应纳税额的一种简易税务申报制度。

零售业的抵扣系数为80%。也就是说一旦进入简易纳税体系,在申报时可以不再参考进项的抵扣单据,直接使用抵扣系数对销售产生的消费税的80%进行抵扣。

电商卖家无法提供进口税金单,申请简易申报的优势是明显的。

Q10 如果我是一个新卖家,我该注册JCT吗?

新卖家是否注册JCT,首先要看注册义务和注册需求两个方面:

- 新卖家家在没有产生销售的前提下,如果企业注册资本超过1000w日元,会产生注册义务,那么您需要注册JCT。

- 如果新卖家家并未产生注册义务,但您希望成为合格发票登记商,那么您需要注册JCT。

- 还有一种情况,新卖家即便没有注册义务,但是需要合规进项抵扣和报税(如品牌卖家),那么您也需要注册JCT。

Q11 如果我已经产生了JCT纳税义务,但是我不想注册,会有什么强制措施吗?

不会,针对于销售JCT纳税义务,日本税务局方面目前没有有效强制措施,但不能保证今后不会调查。

一旦被查到税务问题,将会面临日本税局开出的高额罚单,并对您店铺安全和日本当地的企业形象造成影响。

Q12 亚马逊会关闭我的账号吗?

不会!法规生效后,未上传JCT注册号的卖家将可以继续在亚马逊进行销售。

但请卖家了解,如果决定不向亚马逊提交您的 JCT 注册号,那么需要开具合规发票的买家可能会在改革实施后不再购买您的商品,因为其将无法申请税务抵扣。卖家可能会面临退单、买家流失等情况及不良影响。

Q13 注册JCT需要提供哪些申请材料?需要多久时间才能获取税号?

我们先了解JCT申请流程,海外卖家需要委托日本财务代理向日本国税厅先申请法人番号(日本税务识别号),该号码共13位,是日本缴纳所有税种的唯一识别号码,并申请激活登录番号,也就是JCT注册号(T+13位数字组成)。

注册材料:

- 营业执照扫描件

- 法人身份证或护照扫描件

- 店铺链接

- 填写注册申请信息表

(证件翻译由我们日本会计师完成)

目前时效是1-2个月,从 2021 年 10 月 1 日起,日本国税厅已经开始接受JCT税号申请。如果卖家开始准备申请较晚,后期产生扎堆申请的现象,很造成税局申请积压,时效上会有所延迟。

如果您对日本JCT还有任何疑问,联系艾思国际税务顾问为你提供专业的服务。ACE是Amazon日本JCT推荐服务商之一,自有国际IFA、ACCA和日本注册会计师及注册执业税理士团队。企业合规要趁早,建议卖家们尽快准备材料。

倒计时:

倒计时:

0 个回复